С 2017 г. в рамках Государственной программы осуществляется реализация приоритетного проекта «Экспорт продукции АПК», цель которого - повышение объема экспорта продукции сельского хозяйства на зарубежные рынки. По данным Федеральной таможенной службы Российской Федерации, объем экспорта продукции АПК по итогам 2018 г. составил 25,8 млрд долл. США. В структуре экспорта сельскохозяйственной продукции преимущественными товарами в стоимостном выражении являются зерновые культуры (40,7%, в том числе пшеница - 32,8%), рыба и морепродукты (19,9%, в том числе замороженная рыба - 12,7%), растительные масла (9,3%, в том числе подсолнечное масло - 6,2%), прочее (12,5%). Основные покупатели российской сельхозпродукции: Китай, Египет, Турция, Республика Корея, страны СНГ, Нидерланды, Иран. На реализацию приоритетных проектов в 2018 г. из федерального бюджета выделено 900,5 млн руб. Проанализированы основные тенденции экспорта сельскохозяйственной продукции Российской Федерации за последние годы по стоимостным показателям, показателям роста, объемным показателям сельскохозяйственной продукции.

Экспорт зерновых.

Урожай зерна в России растет: если в 1990-х годах он составлял 30 млн т, то за последние три года - не менее 110 млн т [22]. Согласно позиции Минсельхоза России к 2024 г. будет произведено 140 млн т зерна [22]. Однако есть и негативная тенденция: объем используемых земельных ресурсов сократился с 84 млн до 79 млн га [22, 23].

По мнению Российского зернового союза, несмотря на успешный экспорт зерна в традиционные регионы, он нуждается в диверсификации для обеспечения поставок на растущие обширные рынки Ирана,

Восточной и Юго-Восточной Азии, Латинской Америки, Центральной и Южной Африки. Это потребует успешной конкуренции с другими странами-экспортерами. Ключевая задача - выйти на самый емкий и быстрорастущий рынок Азиатско-Тихоокеанского региона, поставляя кукурузу, часть пшеницы. Однако пока необходимой диверсификации рынков не произошло. Увеличение экспорта за счет поставок в Турцию и Вьетнам продолжает оставаться наиболее перспективным направлением. Быстрое увеличение поставок в Турцию произошло уже в 2017/18 сельскохозяйственном году, во Вьетнам - начиная с 2018-2019 гг.

В 2017-2018 гг. экспорт зерна из России составил около 532 тыс. т, в том числе пшеницы - почти 42 тыс. т. Если учесть, что фасоль - 1,4 млн т, мука в пересчете на зерно - 35,5 млн т, экспорт в страны Таможенного союза - еще 98 млн т, то в целом экспорт за 2017/18 сельскохозяйственный год составил почти 56 млн т. Таким образом, экспорт зерна только за один сельскохозяйственный год увеличился более чем на 50% [4, 24, 25, 26, 27, 28, 29].

Данные за последние три года свидетельствуют о том, что Российская Федерация, скорее всего, приблизится к пределу мощности по производству зернобобовых. Внедрение инновационных технологий производства зерна приведет к увеличению производства в течение пяти-семи лет. Это, в свою очередь, стабилизирует объем производства в 1,5 млн т, что только на 10-12% больше, чем в 2018 г., т.е. даже при благоприятных условиях нет достаточных оснований ожидать новых прорывов в экспорте зерна. Следует отметить ещё два важных момента:

1. Российская Федерация может занять значительную долю на вьетнамском рынке зерновых и в большой степени вытеснить Украину с китайского рынка. Рынки Африки к югу от Сахары традиционно более сложны, децентрализованы и непредсказуемы. В оборот может быть введено до 10 млн га (около 25-30 млн т). Таким образом, практически невозможно превзойти экспорт сельскохозяйственной продукции за счет зерна. В течение семи-десяти лет его экспорт будет немного расти, а затем колебаться вокруг своих максимумов.

2. Из всех экспортных товаров агропромышленного комплекса России экспорт зерна имеет практически самую низкую добавленную стоимость. Неслучайно крупные экспортеры зерна вкладывают очень мало средств в соответствующие отрасли. В целом мировая практика «отделяет» производство зерна от других отраслей агропромышленного комплекса. Зерно самодостаточно, дает определенный эффект, но не стоит преувеличивать возможности опережающего развития за счет этой отрасли. Достижение общего объема экспорта в 30 млрд долл. за счет зерна - реальная задача, но не более. Для серьезного прорыва необходим подъем в других отраслях.

Экспорт масложировой продукции.

В 2016 г. агропромышленный комплекс Российской Федерации занял второе место в экспорте с долей 17% (в том числе шрот и отработанные отходы производства). Объем торгов оценивается примерно в 2,8 млрд долл. Доля отрасли в структуре экспорта снизилась до 15%. По данным на 2018 г., сумма осталась в пределах 3,2-3,3 млрд руб. Таким образом, доля отрасли в дальнейшем снизится примерно до 12% [4, 31].

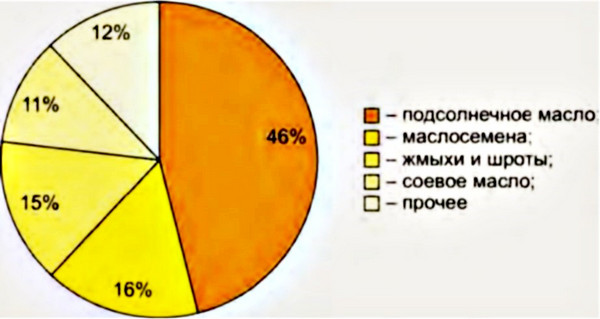

Структура отрасли остается достаточно традиционной (рис. 4). В 2017-2018 гг. значительных изменений не произошло [4, 31]. Россия является одним из мировых лидеров по поставкам фасованного и распакованного подсолнечного масла и шротов на мировой рынок (около 30%). Основные рынки сбыта для России примерно такие же, как и для зерновых: Турция (75% рынка), Саудовская Аравия (30%), Египет (50%). Это естественно - пшеница и подсолнечник имеют примерно одинаковое зонирование, а распространение более «северных» европейских культур совпало с увеличением экспортного потенциала Российской Федерации в середине 1930-х годов. Экспортный потенциал Российской Федерации в сфере продовольствия и нефти растет с ростом «средиземноморского» рынка. Лидерами по импорту российского сырого подсолнечного масла остаются Турция и Египет, по шроту - Турция. Доступный экспортный потенциал сырого подсолнечного масла путём вытеснения Украины и удовлетворения растущих потребностей Индии в подсолнечном масле максимально составляет 3,6 млн т, а потенциальный прирост экспорта - 2 млн т [31]. При выходе России на рынки фасованного подсолнечного масла Сирии и Ирака возможен рост его экспорта до 700 тыс. т (прирост 250 тыс. т). При условии увеличения объемов производства масла для развития экспорта объемы экспорта подсолнечного шрота достигнут 3,9 млн т (прирост 2,3 млн т). Для реализации экспортного потенциала необходимо принятие мер со стороны государства по стимулированию увеличения производства подсолнечника - требуемый валовой сбор составляет 16,7 млн т (необходимый прирост - 5,3 млн т), что соответствует существующим суммарным мощностям по переработке [31]. В дальнейшем рост экспорта подсолнечного масла может быть достигнут только за счет замены других видов растительных масел в странах-импортерах. При этом следует учитывать, что рынок подсолнечного масла и нефтепродуктов в целом в странах ЕС не растет и остается стабильным довольно долгое время. Очевидно, что у Российской Федерации практически нет перспектив завоевания «западных» рынков. Таким образом, рынки Китая и Индии являются единственными возможными рынками для значительного увеличения экспортного потенциала Российской Федерации. Однако следует отметить, что данный вид продукции не очень популярен в вышеназванных странах, продажи пока малы, а продвижение продукции затруднено.

Рис. 4. Структура экспорта масложировой отрасли по видам

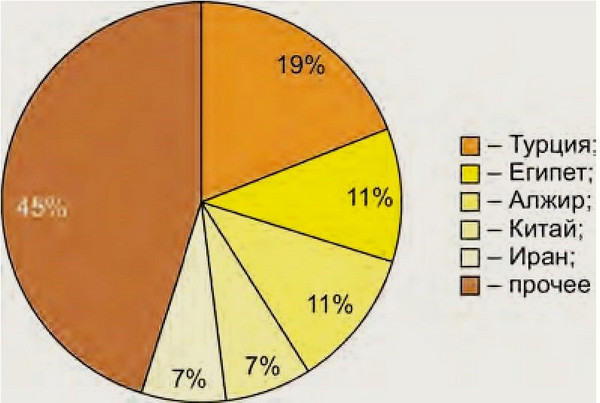

По итогам завершившегося в августе 2016/17 года сельскохозяйственного сезона Россия экспортировала почти 2,8 млн т растительных масел и жиров, что на 35%, или 755 млн т больше, чем в предыдущем сезоне. В 2015-2016 гг. за рубеж было отправлено 2,1 млн т, в 2017-2018 гг. - 3,3 млн т. В 2018-2019 гг. экспорт, скорее всего, останется на уровне предыдущего сельскохозяйственного сезона [4,31]. Несмотря на определенные сложности, первое место среди импортеров сохранила Турция, импортировавшая 544 тыс. т российской масложировой продукции [4,31]. Таким образом, на Турцию пришлось 19% всего российского экспорта в данном сегменте. На втором месте с долей 11% - Египет, т.е. ситуация оставалась стабильной (рис. 5).

Рис. 5. Основные экспортеры российского подсолнечного масла

Анализ этих данных позволяет сделать предварительные выводы:

• Китай не входит в тройку лидеров российского экспорта, а Индия даже - в первую десятку;

• без увеличения экспорта обеих стран Россия не сможет существенно увеличить экспорт масложировой промышленности; наибольший уровень экспорта в Китай и Индию можно оценить примерно в 600-700 тыс. т подсолнечного масла - это самый большой рост эксорта растительного масла, который можно прогнозировать на пять-семь лет;

• вместе с сопутствующими отраслями (шрот и др.) это может привести к увеличению экспорта на 1,5 млрд долл. в течение пятисеми лет, что потребует значительного продвижения продукции на индийский рынок, где в настоящее время предложение превышает спрос;

• по инерционному сценарию развития экспорта рост в 1,5 млрд - значительный, но по перспективному сценарию масложировая промышленность с высокой вероятностью не сможет стать прорывной отраслью.

Экспорт рыбы, морепродуктов и изделий из рыбы и морепродуктов.

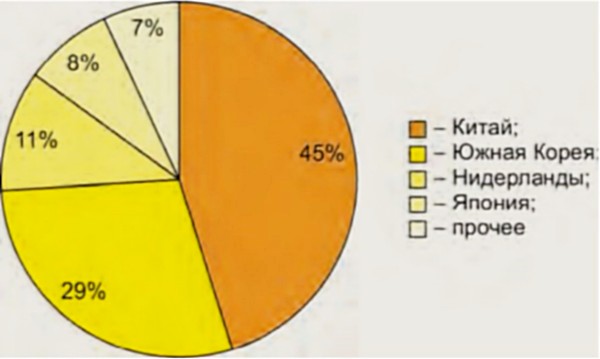

По сравнению с 2015 г. экспорт рыбы в 2016 г. увеличился на 6% и составил 1,4 млн т [4]. За счет доведения объемов производства до 4,7 млн т объемы поставок за рубеж увеличились на 5,5% по сравнению с 2015 г. Основными покупателями стали Китай и Южная Корея (рис. 6). В 2017 г. экспорт составил 1,5 млн т. По данным на 2018 г., он превысил 1,9 млн т, а рекордный вылов - 5 млн т [4].

Рис. 6. Экспорт мороженой рыбы из Российской Федерации по странам

Правительство работает над развитием переработки в рыбной отрасли. Поправки в закон о рыболовстве, принятые в 2016 г., ввели дополнительные квоты для инвесторов на постройку судов и предприятий. Разрабатывается также комплексная стратегия развития до 2030 г., которая будет стимулировать переработку, рыболовство и аквакультуру. Так, Росрыболовство рассчитывает увеличить вклад отрасли в экономику более чем на 40 млрд руб. (600 млн долл.). Изменится и структура экспорта: доля продукции с высокой добавленной стоимостью в общем объеме экспорта возрастет с 7 и не менее чем до 30%, а его удельная стоимость - с 1,9 до 2,5 долл/кг. Еще одной мерой увеличения поставок за рубеж может стать снижение экспортных пошлин на высокообработанную рыбную продукцию. Одна из особенностей производства рыбных консервов в России – наличие четырех крупных центров: Калининградская область, откуда поступает 35-40% продукции, Дальневосточный и Северо-Западный регионы 25-30 и 20% соответственно), а также Южный федеральный округ (около 15%) [32]. Наибольший спрос - на деликатесы (крабы, черная и красная икра), а также на судака, лосося и другие виды консервации, недопредставленные или слишком дорогие в других странах. Наибольшую долю составили сардины, сельдь и продукция из этих видов рыб: по итогам 2017 г. - 40,8%; 11,7 - приходится на консервы и другие продукты из скумбрии, 7,9% - на сельдь. Продукция из тунца, скумбрии и пеламиса (1,4%), угря (0,5%) и анчоусов (0,1%) практически не повлияла на объемы внешнеторговых операций. В 2018 г. рыбопродукция в этом секторе экспортировалась Россией в 27 стран. Среди стран-экспортеров лидируют четыре направления, на которые приходится 3/4 общего объема реального экспорта. На первом месте - Казахстан с долей 21,2% (3,7 млн т, + 3,1% в год), на втором - Беларусь (3,2 млн т, + 11,1%), за ней следуют Азербайджан (3,2 млн т, +33,1%) и Украина (3,1 млн т, + 48,2%) [4, 34].

Экспорт шоколада.

После кризиса 2014-2015 гг. в 2016 г. в России начало восстанавливаться производство кондитерских изделий, что в значительной мере связано с ростом экспорта шоколада в Китай. В последние годы продажа кондитерских изделий (в первую очередь шоколада) в эту страну стала рентабельным направлением бизнеса. В Китае идет активный рост спроса на иностранную продукцию. Шоколад (как и некоторые другие продукты из него) занимает важное место в этом процессе. Только в Гонконге продажи российского шоколада выросли с 2014 г. почти в 20 раз. При общем объёме мирового рынка шоколада в 500 млрд юаней (примерно 72 млрд долл.) китайцы потребляют его на 3 млрд юаней и более в год (примерно 0,5 млрд долл.) [36]. С 2009 г. продажи шоколада возросли более чем в 3 раза, и каждый год его потребление увеличивается. В 2016 г. спрос на шоколад и конфеты повысился в Китае на 45%. В мире также наблюдается тенденция роста продаж изделий из шоколада. У российского шоколада появился шанс потеснить в Китае известные мировые бренды, прежде всего, за счет более низкого ценового коридора, в котором находится российская продукция.

Одновременно рост экспорта в Китай продолжился и в 2018 г., выявил ряд проблем, которые могут оказать негативное влияние на экспортный потенциал отрасли:

• весь объем российского шоколада реализуется в приграничных с Россией городах (провинция Хэйлунцзян, Маньчжурия) через мелких оптовых продавцов в сегменте дешевой продукции на рынке. Таким образом, китайские покупатели не могут оценить и сравнить продажи шоколада с российскими брендами;

• российские производители частично «отрезают» наиболее ликвидные сегменты рынка, что не позволяет им предлагать продукцию по более высоким ценам;

• если брать краткосрочную тенденцию адаптации на китайском рынке, то это естественная тенденция. Однако как только Китай столкнется с проблемой перенасыщения рынка (а подобного рода ситуации периодически возникают с лагом в несколько лет) менее организованные и непредставленные устойчивыми брендами российские поставщики первыми понесут определенные потери. Есть и другие, менее очевидные проблемы. Экспорт кондитерских изделий из России растет только за счет шоколада. Продажи мучных и сахаристых кондитерских изделий на внешние рынки не увеличиваются. Шоколад составляет примерно 50% объема экспорта сладостей и кондитерских изделий с очевидной тенденцией роста показателя. Шоколадные кондитерские изделия в сентябре 2018 г. стали самым крупным сегментом из всех сладостей (в натуральном выражении). До этого времени больше всего на экспорт продавалось мучных кондитерских изделий.

Экспорт шоколадных кондитерских изделий российского производства растет на протяжении двух последних лет после снижения в кризисном 2015 г. В 2016 г. Россия установила рекорд по объемам поставок сладостей на экспорт в натуральном выражении (было продано 406 тыс. т кондитерских изделий на 898 млн долл.). В стоимостном выражении рекорд случился раньше, в 2013 г., когда было экспортировано кондитерских изделий на 1,18 млрд долл. [4, 37, 38, 39, 40]. Многие годы основными покупателями сладостей российского производства были Казахстан, Беларусь, Украина, страны Центральной Азии и Азербайджан. Однако по итогам 2018 г. Китай стал вторым по величине покупателем российских шоколадных кондитерских изделий и третьим - мучных. В 2018 г. на эту страну приходилось 13% общих поставок российского шоколада на экспорт, 9 - мучных кондитерских изделий и 3,4% - сахаристых [4, 36, 37, 38, 39, 40].

Экспорт сладостей из России в 2017 г. вплотную приблизился к 1 млрд долл. В 2018 г. тенденция увеличения экспорта шоколадных кондитерских изделий продолжилась. За январь-ноябрь сумма экспорта составила 919 млн долл., что выше уровня аналогичного периода 2017 г. на 26,5% [4]. Лидерами по импорту шоколадных кондитерских изделий российского производства являются Казахстан, на долю которого пришлось 20,6% экспорта Российской Федерации, Беларусь - 10,9, Китай - 11,4%. Доля Казахстана возросла, а Китая - снизилась. Больше всего в 2018 г. увеличился экспорт шоколадной продукции из России в Израиль. В 2017 г. он составил почти 4 млн долл. - увеличился более чем вдвое. Таким образом, шоколад стал лидером по росту экспорта из России в Израиль, а Израиль - лидером отрасли по росту экспорта. В 2019 г., по предварительным данным, экспорт в Израиль возрос еще на 4,4-4,5 млн долл. [4, 40].

Из вышесказанного следует ряд важных выводов, которые могут быть транспонированы для принятия решений о направлениях и способах развития и в других товарных направлениях АПК. Успешность продажам шоколада обеспечил тот факт, что продажа шоколада - это продажа бренда. Стоимость и популярность изделия в первую очередь зависят от бренда. Там, где бренд известен (Казахстан, Израиль) продажи устойчиво растут, причем, в более высоком ценовом сегменте. Там, где бренд неизвестен, ценовая категория снижается и есть существенная волатильность продаж (Китай в 2018 г. в сравнении с 2017 г.) [4, 36]. Иными словами, для того, чтобы российский шоколадный экспорт стал более стабильным, вышел на более высокие ценовые категории и расширил географию продаж, необходимо продавать продукцию под известными брендами с соответствующими качеством и постоянно обновляемой продуктовой линейкой. Опасна тенденция снижения продаж сахарной продукции (карамель, зефир, мармелад). В первую очередь это связано с тем, что российские страны-экспортеры продукции либо малоизвестны, непопулярны, либо (например, Казахстан) конкурируют с продукцией отечественного производства. Сахарная продукция имеет самую высокую добавленную стоимость, что в определенной степени относится и к мучным изделиям с длительным сроком годности. Рост продаж требует продвижения, а продвижение - создания бренда и существующей «дружественной» розничной сети, которая принимает как традиционные, так и новые российские продуктовые линейки.

Далеко не все российские товары могут в равной степени пользоваться популярностью на внешних рынках. Россия не готова кон - курировать с крупнейшими шоколадными брендами Швейцарии, Бельгии и Италии, однако имеет сильные позиции по созданию (и периодическому изменению) ассортимента продукции, не имеющей ни европейских, ни иных аналогов, что является продолжающимся ростом экспорта кондитерских изделий из России. В то же время отечественные бренды нашей страны, скорее всего, будут нуждаться в едином глобальном бренде. Важно, что бренд объединяет в себе все виды кондитерских изделий, а не только шоколадные. Это необходимо как российским производителям, так и покупателям, чтобы иметь возможность идентифицировать новые незнакомые продукты под российскими брендами. Только в этом случае спрос, как и экспорт, будет опережать кривую.

Основные проблемы и перспективы развития экспорта АПК до 2025 г.

На основе проведенного анализа можно сделать вывод, что при благоприятном развитии агропромышленного комплекса России в ближайшие семь-десять лет отрасль будет уверенно развиваться. Следует помнить о проблемах ценообразования на мировом рынке. Цены на пшеницу вряд ли вырастут или даже немного снизятся. Есть и внешние рынки, которые Российская Федерация может считать многообещающими, но к 2025 г. новых, совершенно свободных рынков не будет. Эта тенденция также должна быть учтена. С агрономической точки зрения прогноз по экспорту - 120 млн т до 2025 г. кажется несколько преувеличенным, а с точки зрения экономических расчетов - недостаточным.

Недостаточность доли готовой продукции в структуре экспорта России (не более 20%, по данным за 2018 г.) включает в себя несколько проблем, которые имеют различную природу. Процент «готового» экспорта нашей страны не намного меньше, чем большинства других крупных экспортеров. В целом - это закономерность [5, 21]. Импортеры всегда склонны покупать прежде всего сырье или свежую сельскохозяйственную продукцию. Переработка в соответствии с национальными вкусами и стандартами необходима для создания добавленной стоимости в стране. Например, если Вьетнам, Индонезия или Колумбия [5] предлагают не только жареный (и часто даже незапеченый) кофе, но и всю линейку продуктов из него (молотый, растворимый и др.), то добавленная стоимость будет сформирована в этих странах, а не на Западе, как это происходит в настоящее время. При этом производство продуктов переработки плодов и овощей не отменяет поставку свежей продукции, у них разная востребованность на рынке. Это относится и к российской пшенице. Можно попытаться справиться с этим, но тогда товар теряет некоторые рыночные качества, и, учитывая затраты на обработку, вряд ли получит ценность. Таким образом, сравнение различных видов необработанной сельскохозяйственной продукции неверно.

Поставки на внешние рынки таких продуктов, как пшеница, свежезамороженная рыба и морепродукты, не совпадают с поставками фруктов, овощей, кофе и чая. Понятно, что Российская Федерация должна увеличить поставки готовой продукции, а глобальные показатели - не вводить в заблуждение. Основная проблема - отсутствие необходимого опыта подобной работы на внешних рынках (данного опыта не было даже в дореволюционной России, а СССР вообще никогда не ставил задачу выхода на мировые рынки с готовой продукцией АПК), а также необходимого технологического оборудования. Речь идет не об отсутствии оборудования в принципе, а о том, что многие потенциальные экспортеры не располагают средствами для его закупки. Их финансовое положение не позволяет им выходить на столь масштабные проекты без каких-либо гарантий, а гарантии может дать только государство. Самое главное, что основные сырьевые экспортные статьи Российской Федерации предполагают, что переработка будет вестись с учетом национальных особенностей.

Исключение составляет только растительное масло. В Китае, Корее и Японии, которые являются основными покупателями российской рыбы, акцент на вкусах полностью отличается от Российской Федерации, и продавать российские рыбные консервы на рынках ЮгоВосточной Азии практически невозможно. При переходе на экспорт готовой продукции России придется «подстраиваться» под целевой рынок, так как покупателями большей части российских товаров могут быть только европейские страны, а возможно, и некоторые страны Северной и Центральной Америки. Как и в других странах, приоритеты Российской Федерации в кулинарии очень разные. Китай может стать исключением, поскольку его рынок почти безразмерен.

В последнее время наметилась определенная «европеизация» продовольственных приоритетов, а цены в России определяются ближе всего к показателям спроса в Китае. Однако следует иметь в виду, что возможности поставки «европейской» продукции из России на китайский рынок ограничены приоритетами местной кулинарии с одной стороны, а с другой - все расчеты на «монорынок» всегда связаны с тем, что он будет расти. Пока преждевременно говорить о долговременном тренде. Ситуация действительно сложная, сложнее, чем представляется на первый взгляд при анализе показателей за последние годы.

Развитие российского аграрного экспорта невозможно без диверсификации рынков реализации продукции российского АПК. Это, в свою очередь, требует отдельной, целостной концепции, которая, с одной стороны, должна быть интегрирована в сегодняшнюю программу развития экспорта, с другой - ориентирована на новое качество, создающее совершенно новую ситуацию для российского экспорта.

Чтобы реально представить масштаб проблем и перспектив развития аграрного экспорта, на примере Калужской области исследуются состояние и приоритеты развития экспортной деятельности сельскохозяйственных предприятий.

Источник: Мишуров Н.П., Федоренко В.Ф., Морозов Н.М., Кондратьева О.В.,Войтюк В.А., Федоров А.Д., Слинько О.В. Экспортный потенциал АПК: опыт, проблемы и перспективы развития: аналит. обзор. – М.:ФГБНУ «Росинформагротех», 2020. – 200 с., страница 46-57